Menu

槓桿/反向產品

華夏納斯達克100指數每日槓桿(2x)產品 (7261 HK)

管理費

每年0.99%

13436

上市日期

28-9 月-2016

Morningstar

★★★★★ /5

基金表現

-4.9%

本年至今

+20.84%

一年

+49.07%

三年

+246.14%

五年

+726.04%

自成立起

截至2025年02月28日

這是一個槓桿產品,與傳統的交易所買賣基金不同,因為這產品尋求相對於指數而且只限於每日的槓桿投資業績。此產品並非為持有超過一日而設,因為此產品超過一日期間的表現可能偏離於指數在同一期間的槓桿表現而且可能並不相關。此產品是為進行短期買賣或對沖而設計的,不宜作長期投資。此產品的目標投資者只限於成熟掌握投資及以買賣為主、明白尋求每日槓桿業績的潛在後果及有關風險並且每日經常監控其持倉表現的投資者。

投資涉及風險,過往表現並不代表未來業績。產品的價值可能會非常波動,並可能於短時間內大幅下跌,閣下亦可能損失全數投資金額。投資者於作出投資決定前,應參閱章程及產品資料概要,包括細閱風險因素。閣下不應僅依賴本資料作出投資決定。並特別留意以下各項:

• 產品的目的是提供在扣除費用及支出之前盡量貼近指數每日表現兩倍(2x)的每日投資業績。本產品不會尋求在超過一日的期間達到其既定的投資目標。

• 本產品是一項衍生工具產品,並不適合所有投資者。概不能保證一定可付還本金。單位持有人投資於本產品或會蒙受巨額或全盤損失。

• 本產品並非為持有超過一日而設,因為產品超過一日期間的表現無論在數額及可能方向上都很可能與指數在同一期間的槓桿表現不同(例如損失可能超出指數跌幅的兩倍)。

• 投資於期貨合約涉及特定風險,例如高波動性、槓桿作用、轉倉及保證金風險。相關參考資產與期貨合約的價值之間可能有不完全的相關性,或會阻礙產品達到其投資目標。本產品可能在期貨合約即將到期下,因向前轉倉的費用而受到不利影響。期貨買賣賬戶一般具有極高的槓桿作用。因此,期貨合約相對輕微的價格變動,亦可能對本產品造成按比例而言較大的影響及巨額損失。

• 本產品將利用槓桿達到相等於指數回報兩倍(2x)的每日回報。如指數相關證券的價值減少,產品使用2倍槓桿因子將觸發產品資產淨值與指數相比加速減少。收益及虧損均將被增加。在若干情況下(包括熊市),單位持有人可能就該等投資面臨極低回報或零回報,或甚至蒙受全盤損失。

• 概不能保證本產品能每日重新調整其投資組合以達到其投資目標。市場干擾、監管限制或極端的市場波動性都可能對本產品重新調整其投資組合的能力造成不利的影響。

• 本產品面臨與期貨合約掛鈎的流動資金風險。此外,本產品的重新調整活動一般在NASDAQ收市時或左右進行,以便盡量減低跟蹤差異度。為此,產品在較短的時間間隔內可能更受市況影響,承受更大的流動性風險。

• 本產品通常於NASDAQ收市時或左右重新調整。因此,投資時間不足整個交易日的投資者,其回報一般會大於或小於指數兩倍(2x)槓桿投資比率,視乎從一個交易日結束時起直至購入之時為止的指數走勢而定。

• 本產品每日重新調整投資組合會令其涉及的交易宗數較傳統交易所買賣基金為多。較多交易宗數會增加經紀佣金及其他交易費用。

• 本產品對股本證券的投資受到一般市場風險的影響。

• 由於跟蹤技術行業公司的槓桿表現加上集中於較其他市場可能更為波動的美國市場,產品承受集中風險。故產品價值可能較基礎較廣的基金更為波動。

• 產品或會承受跟蹤誤差風險。跟蹤誤差風險可能因所採用的投資策略、高投資組合周轉率、市場流通性及費用及支出造成,而產品表現與指數每日兩倍 (2x) 表現的相關性會減低。概不能保證任何時候 (包括在日內) 都能確切或完全複製指數的兩倍表現。

• 分派(如有)將以美元作出。倘單位持有人並無美元賬戶,單位持有人可能需承擔將該等股息由美元轉換為港元或任何其他貨幣的相關費用及收費。

• 本產品是以被動方式管理,因此基金經理不會由於本產品的內在投資性質而有酌情權適應市場變化。指數下跌預期會導致產品價值減少。

• NASDAQ的每日價格限額(當一天中S&P 500指數的價格下跌20%則會觸發)與期貨合約的每日價格限額不同。因此,倘指數的每日價格變動大於期貨合約的價格限額,則在期貨合約無法交付超出其價格限額的回報時,本產品未必能達到其投資目標。

• 由於CME可能於產品的單位並無價格的日子開放,本產品投資組合的期貨合約價值,或與該等期貨合約掛鈎的指數的成分股的價值可能會在投資者不能買入或沽出產品的單位的日子裡有變動。CME與聯交所的交易時段不同可能增加單位價格對其資產淨值的溢價╱折讓水平。NASDAQ與CME的交易時段不同。指數成分股的買賣交收早於期貨合約,因此在指數成分股並無交易時,期貨合約可能仍有價格波動。單位在聯交所的成交價受諸如單位的供求等市場因素帶動。因此,單位可能以資產淨值的大幅溢價或折價買賣。

基金詳情

投資目標

本産品的投資目標是提供在扣除費用及支出之前盡量貼近NASDAQ-100指數每日表現兩倍(2x)的每日投資業績。産品不會尋求在超過一日的期間達到其既定的投資目標。

產品概覽

| 資產類別 | 期貨合約 |

| 上市日期 | 2016年9月28日 |

| 基礎貨幣 | 美元 |

| 資產淨值(百萬) | 11.14 |

| 基金經理 | 華夏基金(香港)有限公司 |

| 註冊地 | 香港 |

| 管理費 | 每年0.99% |

| 受托人及登記處 | 滙豐機構信託服務(亞洲)有限公司 |

| 分派政策 | 無定期分派或股息。基金經理可刊發有關分派數額(限以港元)公布而派付特別股息 |

截至2025年03月28日

即日估計資產淨值及市場價格 ( 2,3,4,5 )

最新市場資料 ( 4,6,7,8 )

| 日期 | 最新 | 變動 | 變動(%) | |

|---|---|---|---|---|

| 每基金單位資產淨值-美元 | 2025年03月28日 | 3.4826 | -0.2400 | -6.45% |

| 每基金單位資產淨值 - 港幣 (僅供參考) | 2025年03月28日 | 27.0845 | -1.8567 | -6.42% |

| 港幣買賣基金單位收市價 | 2025年03月31日 | 26.5000 | -1.7000 | -6.03% |

買賣相關資料

| 港元 買賣基金單位 | ||

|---|---|---|

| 上市交易所 | 香港聯交所-主板 | |

| 開始交易日期 | 2016年9月28日 | |

| 股份代號 | 7261 | |

| 每手買賣單位數目 | 100個基金單位 | |

| 交易貨幣 | 港元 | |

| SEDOL 代號 | BYZTC03 | |

| Reuters 代號 | 7261.HK | |

| ISIN 代號 | HK0000306594 | |

| 彭博代碼 | 7261 HK | |

| 彭博每基金單位資產淨值 | 7261NAV | |

| 彭博估計每基金單位資產淨值 | 7261IV | |

| 彭博已發行股份 | 7261SHO |

指數資料 ( 9 )

| 指數 | 納斯達克100指數 |

| 指數供應商 | 納斯達克指數公司 |

| 貨幣 | 美元 |

| 收市水平 | 19281.4 |

| 變動 | -517.22 |

| 變動 (%) | -2.61% |

| 指數類型 | 價格回報 |

截至2025年03月28日

參與證券商

- ABN AMRO Clearing Hong Kong Limited

- 法國巴黎銀行

- 中國國際金融香港證券有限公司

- 招商證券(香港)有限公司

- 花旗環球金融亞洲有限公司

- 瑞士信貸證券(香港)有限公司

- 星展唯高達香港有限公司

- 國泰君安證券(香港)有限公司

- 海通國際證券有限公司

- 凱基證券亞洲有限公司

- 韓國投資證券亞洲有限公司

- Merrill Lynch Far East Limited

- 未來資產證券(香港)有限公司

- Morgan Stanley Hong Kong Securities Limited

- UBS Securities Hong Kong Limited

- 越秀証券有限公司

做市商

- Flow Traders Hong Kong Limited

- IMC Asia Pacific Limited

- 未來資產證券(香港)有限公司

有關最新莊家名單,請參閱香港交易及結算所有限公司的網址 www.hkex.com.hk。

1 數據由數據供應商ICE DATA提供, 經許可使用。ICE DATA 、其關聯公司、以及其各自的第三方供應商 (包括但不限於Factset Research System, Inc.) 否認任何和所有明示或暗示的保證和陳述, 包括針對特定目的或用途(包括指數數據和任何其中包含、相關或從中得出的數據)的適銷性或適用性的任何保證。ICE DATA、其關聯公司、或其各自的第三方供應商均不應對指數數據或其任何組成部份的充分性、準確性、及時性或完整性承擔任何損失或責任,因此指數數據及其所有組成部份在“原樣”的基礎上提供,並且使用風險自負。ICE DATA 、其關聯公司、及其各自的第三方供應商不贊助、認可或推薦华夏基金(香港)有限公司或其任何產品或服務。

2 有關「即日估計每基金單位資産淨值」的計算由ICE DATA進行。。

3 市場價格指華夏納斯達克100指数每日杠杆(2x)產品於上述指定的日期及時間,從香港聯合交易所有限公司(「香港聯交所」)取得之市場價格。

4 該匯率並非一個實時匯率,而是一個僅供參考的假定匯率。該假定匯率為路透社所報之香港時間下午3時正美元兌港元中間價。

5 以港幣釐定的即日估計每基金單位資產淨值屬指示性質並僅供參考,每15秒更新一次。以港幣釐定的即日估計每基金單位資產淨值由Ice Data Services運用以美元釐定的即日估計每基金單位資產淨值乘以Ice Data Services提供的實時匯率計算。由於以美元釐定的即日估計每基金單位資產淨值將不會在CME收市後予以更新,故以港幣釐定的即日估計每基金單位資產淨值在該時期的任何變化(如有)將完全歸因於匯率的變化。

6 以美元釐定的每基金單位資產淨值(正式)及以港幣釐定的每基金單位資產淨值之變動代表每基金單位資產淨值與上一個交易日^比較之變動,計算資產淨值的詳情請參閱基金章程。

7 港幣買賣基金單位收市價之變動代表收市價與上一個香港聯交所開市日比較之變動。收市價資料來源:路透社。

8 以港幣釐定的每基金單位資產淨值相等於相關之以美元釐定的每基金單位資產淨值(正式)乘以上述注4之同一交易日^美元兌港幣之假定匯率。以美元釐定的每基金單位資產淨值(正式)及以港幣釐定的每基金單位資產淨值不會在CME收市時予以更新。

9 指數回報僅供說明用途,並不代表未來業績。指數回報並不反映任何管理收費、交易費用或開支。變動代表與上一個指數收市水準比較之變動。資料來源:NASDAQ、彭博通訊(請參閱條款及細則 )

^ “交易日”一般指的(a)香港聯交所及CME同時開市;及(b)中編制及發布指數的日期,詳情請參閱產品章程。

自2020年6月15日起,本產品的現有每單位將分拆為4份經分拆單位。

回報/資產淨值記錄圖表

Fund Price

| 類別 | 貨幣 | 交易日期 | 每基金單位資產淨值 |

|---|---|---|---|

| 美元 | 美元 | 2025年03月28日 | 3.4826 |

| 港幣 | 港元 | 2025年03月28日 | 27.0845 |

Since Launch Performance

Returns

美元

7日年化

持倉

概要

| 資產淨值總額 (美元) | 期貨合約總值 (美元) | 期貨合約投資( b ) |

|---|---|---|

| (被視為資產淨值總額(美元))( a ) | ||

| 11,144,449.04 | 21,980,796.00 | 197.26% |

| (11,143,257.11) | ||

截至2025年03月28日

(a) 被視為資產淨值總額包括 (i) 即日重新調整;和 (ii) 即日增設/贖回申請所產生的交易活動

(b) 期貨合約投資 = 期貨合約總值 / 被視為資產淨值總額

衍生工具對手方詳情

| Name | Gross Exposure | Net Exposure |

|---|---|---|

| BNP Paribus Securities Services | 197.26% | 197.26% |

截至2025年03月28日

期貨合約詳情

| Futures Contracts Name | Bloomberg Ticker | Quantity |

|---|---|---|

| NASDAQ 100 E-MINI Jun25 | NQM5 Index | 0 |

截至2025年03月28日

投資組合詳情

| 持倉 | 比重 |

|---|---|

| 現金及現金等價物(USD) | 67.1 |

| CHIN SLT USD MM | 21.11 |

| UBS Irl Select Money Market | 9.3 |

| CHINAAMC SEL MM | 2.49 |

| 全部的 | 100 |

截至2025年03月28日

基金持倉或有變化。鑒於四捨五入,省去非股票部位或持股股票內包括已贖回應支付的單位,持股列表所示的分配總和未必等於100%。本文件提供的數據爲過往數據,只限作參考用途,不可作爲未來表現的指引。

Breakdown

截至2025年03月28日

Country Breakdown

截至2025年03月28日

Yield Information

目前並沒有資料提供。

Asset Allocation

| Asset Typs | 比重 |

|---|

截至2025年03月28日

追蹤偏離度及誤差

每日跟蹤偏離度(Daily TD):

每日跟蹤偏離度指槓杆產品的每日回報與相關指數的每日表現兩倍(2x)之間的差異。

跟蹤誤差(TE):

跟蹤誤差是量度槓杆產品跟跟蹤其相關指數每日表現兩倍(2x)的一致性,以每日差異的波幅顯示(以標準差計算)。

跟蹤偏離度/跟蹤誤差

| 2017 年度實際日均跟蹤偏離度 | 0.01% |

| 2018 年度實際日均跟蹤偏離度 | 0.02% |

| 2019 年度實際日均跟蹤偏離度 | 0.02% |

| 2020 年度實際日均跟蹤偏離度 | 0.01% |

| 2021 年度實際日均跟蹤偏離度 | 0.01% |

| 2022 年度實際日均跟蹤偏離度 | 0.01% |

| 2023 年度實際日均跟蹤偏離度 | 0.03% |

| 2024 年度實際日均跟蹤偏離度 | -0.04% |

| 滾動一年實際日均跟蹤偏離度# | -0.04% |

| 過去一年跟蹤誤差^ | 1.38% |

截至2025年02月28日

^跟踪誤差以每日跟踪偏離度的標準差衡量。標準差根據滾動一年期間的每日跟踪偏離度計算。

# 滾動一年跟踪偏離度為滾動一年實際日均跟踪偏離度。

圖表(A)-槓桿產品的每日回報及基準指數每日槓桿回報(2x)表現

槓桿產品的投資目標是提供相關指數每日表现两倍(2x)表現的投資業績,因此在計算每日跟蹤偏離度時,所跟踨指數的單日表現將乘以預設槓桿因子(2x)作比較。

自2020年6月15日起,本產品的現有每單位將分拆為4份經分拆單位。本產品的跟蹤偏離度, 以及本產品和其相關指數的表現已於2020年6月15日調整, 以反映分拆。

圖表(B)-實際每日跟踨偏離度

自2020年6月15日起,本產品的現有每單位將分拆為4份經分拆單位。本產品的跟蹤偏離度, 以及本產品和其相關指數的表現已於2020年6月15日調整, 以反映分拆。

過往回報與基準回報比較

過往回報與基準回報比較

| 本基金 | 納斯達克100指數 | 納斯達克100指數累計槓桿回報 (2x) | |

|---|---|---|---|

| 2019 | 77.37% | 37.96% | 75.92% |

| 2020 | 89.14% | 47.58% | 95.16% |

| 2017 | 66.19% | 31.52% | 63.04% |

| 2018 | -11.65% | -1.04% | -2.08% |

| 2021 | 51.22% | 26.63% | 53.26% |

| 2022 | -60.51% | -32.97% | -65.94% |

截至2022年12月31日

2021年9月8日起,Rafferty Asset Management LLC不再擔任基金的投資顧問,基金於2021年9月8日前所達致表現的環境已不再適用。2021年3月22日,基金的投資目標及投資策略進行了澄清。

產品的過往業績並不表示將來回報,投資者可能將不會收回所有投資金額。產品表現的計算方法是根據日曆年年底產品單位資產淨值對資產淨值計算,包括股息再投資。圖表顯示於該日曆年本產品及相關指數上升或下跌幅度。投資回報於考慮全年經常性開支後以產品的基礎貨幣計算,然而並不包括香港交易所之交易成本。本產品擬於一日內達致其投資目標,並於一天結束時重新調整投資組合。即是,在一年期間或任何超過一天的期間,槓杆產品的表現將可能無法與有關指數的兩倍表現一致,而反向產品的表現將可能無法與有關指數的反向表現一致。投資者應參閱產品章程,以瞭解在超過一天的期間槓杆產品表現與相關指數兩倍表現之差異(或反向產品與相關指數反向表現之差異)。如年內沒有顯示有關的業績表現,即代表當年沒有足夠數據用作提供業績表現之用。

產品成立日期:2016年9月28日

分派記錄

目前並沒有資料提供。

基金說明書及文件下載

財務報告

基金小冊子

基金銷售文件

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 2024半年度未經審核報告 | 20-08-2024 | PDF > |

| 2023年度報告 | 18-04-2024 | PDF > |

| 2023半年度未經審核報告 | 21-08-2023 | PDF > |

| 2022年度報告 | 19-04-2023 | PDF > |

| 2022未經審核中期報告 | 22-08-2022 | PDF > |

| 2021年度報告 | 20-04-2022 | PDF > |

| 2021半年度未經審核報告 | 23-08-2021 | PDF > |

| 2020年度報告 | 21-04-2021 | PDF > |

| 2020半年度未經審核報告 | 21-08-2020 | PDF > |

| 2019年度報告 | 21-04-2020 | PDF > |

| 2019半年度未經審核報告 | 22-08-2019 | PDF > |

| 2018年度報告 | 24-04-2019 | PDF > |

| 2018半年度未經審核報告 | 23-08-2018 | PDF > |

| 2017年度報告 | 27-04-2018 | PDF > |

| 2017半年度未經審核報告 | 20-11-2017 | PDF > |

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 華夏槓杆/反向系列章程 | 09-07-2024 | PDF > |

| 產品資料概要 | 25-04-2024 | PDF > |

公告及通告

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 公告 - 2024半年度未經審核報告 | 20-08-2024 | PDF > |

| 公告 - 指數計算方法之變動 | 24-06-2024 | PDF > |

| 公告 - 2023年度報告 | 18-04-2024 | PDF > |

| 公告 - 2023半年度未經審核報告 | 21-08-2023 | PDF > |

| 公告 - 2022年度報告 | 19-04-2023 | PDF > |

| 公告 - 2022半年度未經審核報告 | 22-08-2022 | PDF > |

| 公告 - 2021年度報告 | 20-04-2022 | PDF > |

| 公告 - 2021半年度未經審核報告 | 23-08-2021 | PDF > |

| 公告 - 終止投資顧問的委任及產品名稱和簡稱的更改 | 08-08-2021 | PDF > |

| 公告 - 2020年度報告 | 21-04-2021 | PDF > |

| 公告 - 投資策略澄清 | 22-03-2021 | PDF > |

| 公告 - 2020半年度未經審核報告 | 21-08-2020 | PDF > |

| 公告 - 加強產品資料概要之風險披露及公告澄清 | 26-06-2020 | PDF > |

| 公告 - 單位分拆 | 15-05-2020 | PDF > |

| 公告 - 2019年度報告 | 21-04-2020 | PDF > |

| 公告 - 章程的更新 | 13-12-2019 | PDF > |

| 公告 - 2019半年度未經審核報告 | 22-08-2019 | PDF > |

| 公告 - 2018年度報告 | 24-04-2019 | PDF > |

| 公告 - 章程的更新 | 15-03-2019 | PDF > |

| 公告 - 2018半年度未經審核報告 | 23-08-2018 | PDF > |

| 公告 - 2017年度報告 | 26-04-2018 | PDF > |

| 公告 - 2017半年度未經審核報告 | 25-08-2017 | PDF > |

FAQs

槓桿產品一般旨在提供相等於相關指數特定倍數的單日回報。例如,若相關指數於某日上升10%,兩倍(2x)槓桿產品就應提供20%的單日回報。

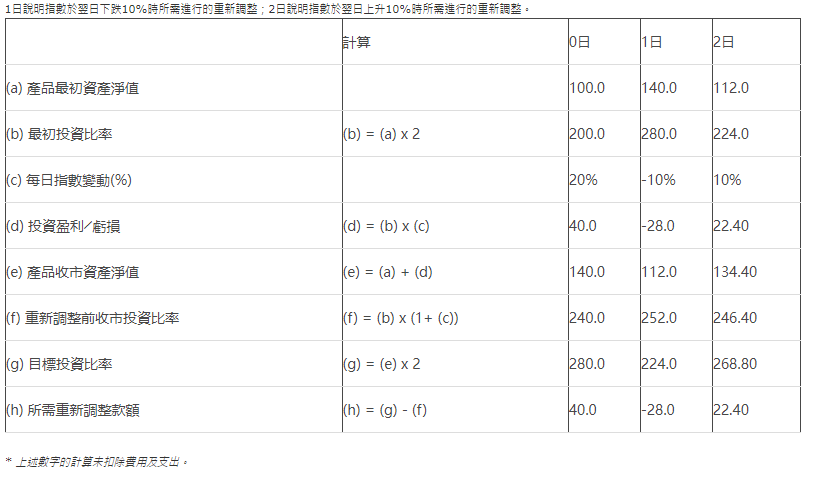

於每個營業日NASDAQ收市時或收市前後,產品將力求重新調整其投資組合,就指數的每日收益將增加投資或就指數的每日損失將減少投資,以致產品對指數的每日槓桿投資比率與其投資目標一致。

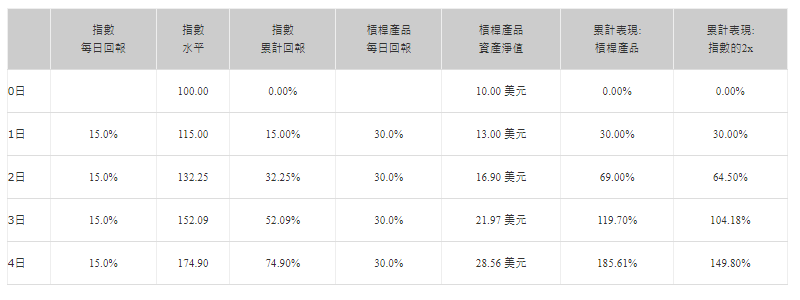

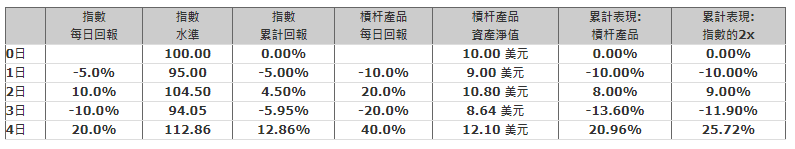

下表說明產品作為槓桿產品在每日結束前如何跟隨指數的走勢而重新調整其持倉。*假定產品的最初資產淨值於0日是100,產品所需的投資比率為200,以達到產品的目標。如指數於當日上升20%,產品的資產淨值將提升至140,產品的投資比率則為240。由於產品需要在收市時達到280 的投資比率,即產品資產淨值的2x,產品需要另加40 以重新調整其持倉。

當現有E-mini NASDAQ 100期貨即將到期並以代表相同期貨但到期日較遲的E-mini NASDAQ 100期貨替換時,即屬「轉倉」。基金經理可全權酌情進行期貨轉倉以達到產品的投資目標。轉倉將在每個季度最後一個曆月的8個曆日內進行(在最近季度E-mini NASDAQ 100期貨的最後交易日前的8個曆日至最近季度E-mini NASDAQ 100期貨的最後交易日前一個營業日之間)。

產品的目標是為了提供在扣除費用及支出之前能(只限於每日)緊貼指數兩倍表現的投資業績。因此,不應將產品等同於力求在超過一日期間持有槓桿倉盤。產品投資者應注意,由於指數的「路徑依賴」及每日回報的複合效應,產品在超過一日期間的點到點表現,未必是指數於同一期間表現的兩倍。

在超過單一日的期間,尤其是在市場波動對產品的累計回報有負面影響的期間,產品在扣除費用及支出前的表現可能與指數在同一期間的變動程度完全不相關。

產品的目標是提供達到指數每日表現的一個預設槓桿因子(2x ) 的回報。產品並不試圖及不應預期提供達到指數非單一日期間回報兩倍的回報(扣除費用及支出前)。產品將每日重新調整其投資組合,就指數的每日收益將增加投資或就指數的每日損失將減少投資。這意味著就超過一個營業日時段內,追求每日槓桿投資目標可能導致產品的每日槓桿複合。因此,產品的表現在超過1 個營業日的期間未必可緊貼指數累計回報的兩倍。意思是指數在超過單一日期間的回報乘以200% 一般不會相等於產品在該同一期間的表現。隨著時間的推移,由於產品回報的損失及收益的複合效應,產品投資組合價值的累計比例增加或減少可能大幅偏離指數回報的累計比例增加或減少。

下列各項情況說明產品的表現在不同市況之下,在較長期間如何可能偏離於指數累計回報表現(2x)。所有各項情況都以假設性的10 美元投資於產品為基礎。

情況I:持續上升趨勢

在持續趨升的市況,指數在超過一個營業日穩步上揚,產品的累計回報將大於指數累計收益的兩倍。如以下情況所示,如投資者已於0 日投資於產品,而指數於4 個營業日每日增長15%,至4 日產品將有185.61% 累計收益,相比之下,指數累計回報的兩倍為149.80% 收益。

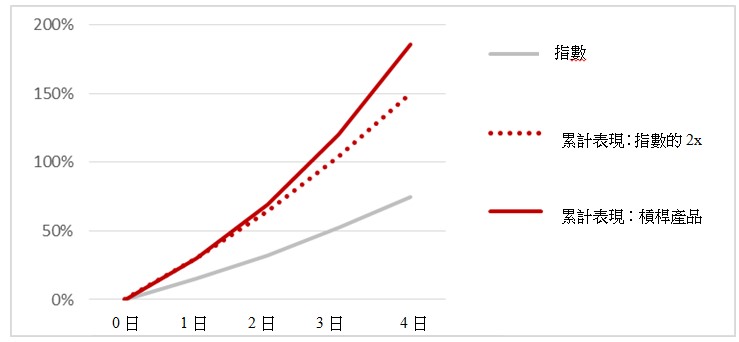

下圖進一步顯示在持續趨升的市況中,在超過1 個營業日期間(i) 產品的表現;(ii) 指數累計回報兩倍;及(iii) 指數累計回報的差額。

下圖進一步顯示在持續趨升的市況中,在超過1 個營業日期間(i) 產品的表現;(ii) 指數累計回報兩倍;及(iii) 指數累計回報的差額。

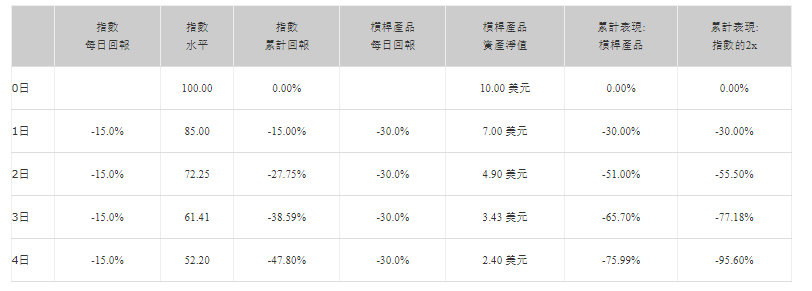

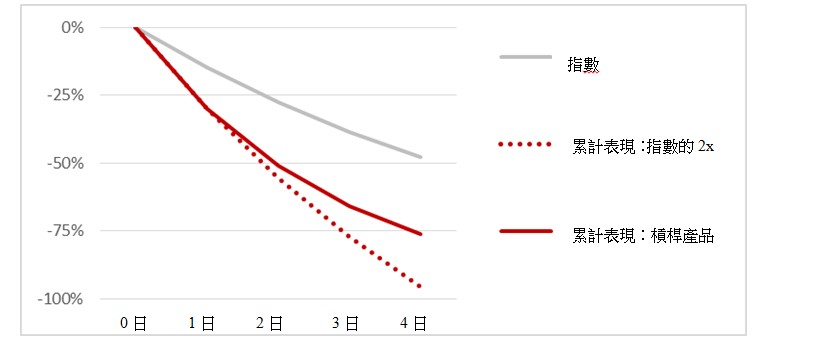

情況II:持續下滑趨勢

在持續下滑的市況,指數在超過1 個營業日穩步下滑,產品的累計損失將少於指數累計損失的兩倍。如以下情況所示,如投資者已於0 日投資於產品,而指數於4 個營業日每日下跌15%,至4 日產品將有75.99%累計損失,相比之下,指數累計回報的兩倍為95.60% 損失。

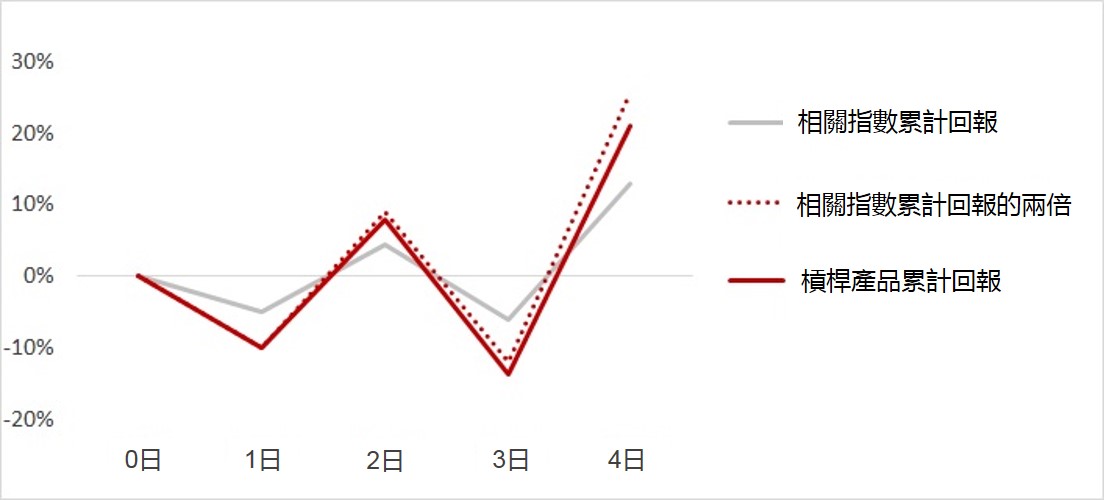

情況III:趨升但表現波動的市況

在趨升但表現波動的市況,指數在超過1 個營業日期間整體向上但每日表現波動,產品的表現可能受到不利影響,以致產品的表現可能遜於指數累計回報的兩倍。如以下情況所示,如指數在5個營業日期間增長12.86%但每日都有波動,產品將有20.96%累計收益,相比之下,指數累計回報的兩倍為25.72% 收益。

下圖進一步顯示在趨升但表現波動的市況中,在超過1 個營業日期間(i) 產品的表現;(ii) 指數累計回報兩倍;及(iii) 指數累計回報的差額。

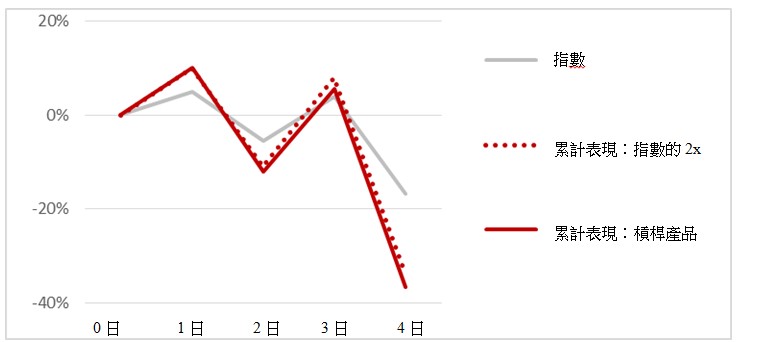

情況IV:下滑但表現波動的市況

在下滑但表現波動的市況,指數在超過1 個營業日期間整體下滑但每日表現波動,產品的表現可能受到不利影響,以致產品的表現可能超過指數累計損失的兩倍。如以下情況所示,如指數在5 個營業日期間下跌16.84%但每日都有波動,產品將有36.64% 累計損失,相比之下,指數累計回報的兩倍為33.68% 損失。

下圖進一步顯示在下滑但表現波動的市況中,在超過1 個營業日期間(i) 產品的表現;(ii) 指數累計回報兩倍;及(iii) 指數累計回報的差額。

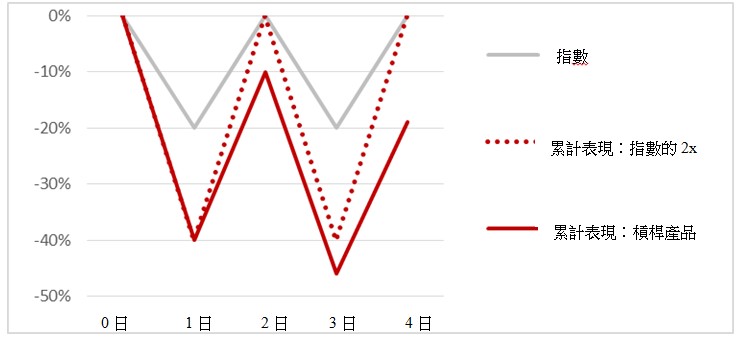

情況V:指數表現呆滯的波動市場

在指數表現呆滯的波動市場,前述的複合效應可能對產品的表現產生不利的影響。如下表所示,即使指數已回復之前的水平,產品仍可能貶值。

如各圖表所示,在超過一個營業日時段內,產品的累計表現(扣除費用及開支前)並不等於指數累計表現的兩倍。

有關產品在不同市況下表現的進一步說明,投資者可閱覽產品網址 http://www.chinaamc.com.hk/liproduct7261/HKch 中「模擬表現」一節,將顯示產品自推出以來在選定期間的過往表現數據。

買賣槓桿及反向產品的最大潛在損失即全部初始投資資產。然而投資者買賣期貨的潛在損失可能大於其所繳付的按金,即被追繳按金要以維持保證金帳戶之按金水平。

Performance Simulator

· 投資者必須了解槓杆産品的投資目標是爲追求提供貼近指數每日表現兩倍(2倍)的投資業績。爲達成投資目標,杠杆産品須每日重新調整持倉。在重新調整持倉效應下,槓杆産品當持有超過一日,或少於整個交易日,有關産品未必能提供相關指數特定倍數的回報。

· 以下的表現模擬分析爲幫助投資者更容易掌握槓杆産品於選定時段內的過往表現。模擬分析是假設投資者於整個選定的時段內持有槓杆産品。産品的表現乃基於槓杆産品的每單位資産淨值(NAV)計算。由於仿真分析未有計及産品的溢價/折讓以及交易費用等因素,故槓杆産品的表現或未能完全反映投資者實際獲得的回報。

表現模擬分析

Please select the simulation period

Start date:

End date:

模擬結果

The Product

0%

NASDAQ-100 指數(價格回報)

0%

NASDAQ-100指數的槓桿(2x)表現

0%

表現圖表

自2020年6月15日起,本產品的現有每單位將分拆為4份經分拆單位。本產品的跟蹤偏離度, 以及本產品和其相關指數的表現已於2020年6月15日調整, 以反映分拆。

產品上市日期:2016年9月28日。如選擇的時段沒有足夠的資料,則未能提供過去的表現。

資料來源: 華夏基金(香港)有限公司

以上所呈現數據僅供參考,並不表示是實際回報。

投資涉及風險,包括可能損失本金。投資新興市場涉及其他風險,例如較高的市場波幅及較低的交易成交量,因此可能需要承受比投資成熟市場更易受損失的風險。請於投資前仔細考慮基金的投資目標、風險因素, 以及費用和支出。這些和其他數據記載於有關基金章程內,請於投資前仔細閱覽基金章程。華夏基金並非由指數供應商(只適用於ETF和指數基金)營辦、贊許、發行、銷售或推廣。有關指數供應商的詳情(包括任何免責聲明),請參閱相關華夏基金的發售文件。

資料來源:基金表現和指數數據(如適用)分別由華夏基金和相關指數供應商提供。

本網站由華夏基金(香港)有限公司編制,並未經證券及期貨事務監察委員會審閱。