Menu

公募基金

华夏比特币ETF(非上市类别)

管理费

每年0.99%

成立日期

07-5 月-2024

Morningstar

★★★★★ /5

基金表现 - A 类美元基金单位

-11.92%

本年至今

-

一年

-

三年

-

五年

+27.07%

自成立起

截至2025年03月31日

投资涉及风险,包括损失本金。过往表现并不代表未来业绩。投资华夏比特币ETF (「本基金」)前,投资者应参阅基金章程,包括细阅风险因素。阁下不应仅依赖本资料作出投资决定。请注意:

• 本基金的投资目标是提供紧贴比特币表现(以芝商所CF比特币指数(亚太收市价)(「指数」)表现衡量)的投资结果(扣除费用及开支前)。

• 本基金以被动方式管理。指数下跌可能导致本基金价值相应下跌。本基金涉及新产品风险、新指数风险、跟踪误差风险, 及折扣或溢价交易风险。

• 由于本基金仅直接投资于比特币,因此涉及集中性风险和与比特币相关的风险,例如比特币及比特币行业风险、投机性风险、不可预见的风险、极端价格波动风险、所有权集中风险、监管风险、欺诈、市场操纵及安全漏洞风险、网络安全风险、潜在操纵比特币网络的风险、分叉风险、非法使用风险、交易时差风险。

• 本基金涉及与虚拟资产交易平台(“VATP”) 有关的风险、托管风险以及与比特币在证监会持牌虚拟资产交易平台上的可执行价格和现金认购及赎回的指数价格之间的差异有关的风险。

• 上市和非上市类别遵循不同的定价和交易安排。由于费用和成本不同,各个类别的每单位资产净值可能会有所不同。上市和非上市类别的交易截止时间有所不同。各类别的交易截止时间也不同。

• 上市类别基金单位以当日市场价格在二级市场进行交易,而非上市类别基金单位则通过中介机构根据交易日结束的日终资产净值出售。非上市类别的投资者可以按资产净值赎回其单位,而二级市场上市类别的投资者只能按现行市场价格卖出,并且可能必须以大幅折价退出本基金。非上市类别的投资者与上市类别的投资者相比可能处于优势或劣势。

• 本基金涉及多个柜台风险。

请注意,上述风险清单并非详尽无遗,详情请参阅本基金章程。

基金详情

投资目标

本基金的投资目标是提供紧贴比特币表现(以芝商所CF比特币指数(亚太收市价)表现衡量)的投资结果(扣除费用及开支前)。

基金概览

A 类美元基金单位

A 类港元基金单位

A 类人民币基金单位

| 资产类别 | 虚拟资产 |

| 类别 | A类 |

| 交易频率 | 每日 |

| 认购费 | 最高5% |

| 转换费 | 最高3% |

| 最低认购额 | 美元 10 |

| 最低赎回额 | 美元 10 |

| 发行日期 | 2024年5月7日 |

| ISIN 编码 | HK0001012720 |

| 注册地 | 香港 |

| 基准货币 | 美元 |

| 股份类别货币 | 美元 |

| 赎回费 | 最高3% |

| 管理费 | 每年0.99% |

| 最低持有量 | 美元 10 |

| 分派政策 | 将不会宣派或分派股息 |

| 托管人 | 中银国际英国保诚信托有限公司 |

| 分托管人 | OSL数字证券有限公司 |

| 虚拟资产副托管人 | OSL数字证券有限公司,透过其联营实体BC Business Management Services (HK) Limited 行事 |

| 虚拟资产交易平台 | OSL Exchange(由OSL数字证券有限公司运作) |

| 彭博编码 | CAMBTCAU HK |

| 资产类别 | 虚拟资产 |

| 类别 | A类 |

| 交易频率 | 每日 |

| 认购费 | 最高5% |

| 转换费 | 最高3% |

| 最低认购额 | 港币100 |

| 最低赎回额 | 港币100 |

| 发行日期 | 暂未发行 |

| ISIN 编码 | HK0001012704 |

| 注册地 | 香港 |

| 基准货币 | 美元 |

| 股份类别货币 | 港币 |

| 赎回费 | 最高3% |

| 管理费 | 每年0.99% |

| 最低持有量 | 港币100 |

| 分派政策 | 将不会宣派或分派股息 |

| 托管人 | 中银国际英国保诚信托有限公司 |

| 虚拟资产副托管人 | OSL数字证券有限公司,透过其联营实体BC Business Management Services (HK) Limited 行事 |

| 虚拟资产交易平台 | OSL Exchange(由OSL数字证券有限公司运作) |

| 彭博编码 |

| 资产类别 | 虚拟资产 |

| 类别 | A类 |

| 交易频率 | 每日 |

| 认购费 | 最高5% |

| 转换费 | 最高3% |

| 最低认购额 | 人民币100 |

| 最低赎回额 | 人民币100 |

| 发行日期 | 暂未发行 |

| ISIN 编码 | HK0001012712 |

| 注册地 | 香港 |

| 基准货币 | 美元 |

| 股份类别货币 | 人民币 |

| 赎回费 | 最高3% |

| 管理费 | 每年0.99% |

| 最低持有量 | 人民币100 |

| 分派政策 | 将不会宣派或分派股息 |

| 托管人 | 中银国际英国保诚信托有限公司 |

| 虚拟资产副托管人 | OSL数字证券有限公司,透过其联营实体BC Business Management Services (HK) Limited 行事 |

| 虚拟资产交易平台 | OSL Exchange(由OSL数字证券有限公司运作) |

| 彭博编码 |

截至2025年04月25日

基金价格及表现

基金价格

| 类别 | 货币 | 交易日期 | 每基金单位资产净值 |

|---|---|---|---|

| A 类美元基金单位 | 美元 | 2025年04月25日 | 14.5104 |

| A 类人民币基金单位 | 人民币 | - | - |

| A 类港元基金单位 | 港元 | - | - |

自成立起表现

A 类美元基金单位

资产净值记录

A 类美元基金单位

A 类人民币基金单位

A 类港元基金单位

7⽇ 年化表现

累积回报

| 类别 | A 类美元基金单位 | A 类人民币基金单位 | A 类港元基金单位 |

|---|---|---|---|

| 本年至今 | -11.92% | - | - |

| 一年 | - | - | - |

| 三年 | - | - | - |

| 五年 | - | - | - |

| 自成立起 | +27.07% | - | - |

截至2025年03月31日

年度回报

| 类别 | A 类美元基金单位 | A 类人民币基金单位 | A 类港元基金单位 |

|---|

截至2024年12月31日

投资涉及风险,过往业绩并不表示将来基金回报,阁下可能将不会收回所有投资金额。基金表现的计算方法是根据日历年年底基金单位资产净值对资产净值计算,包括股息再投资。数字显示在该日历年本基金上升或下跌幅度。投资回报以股份类别(或ETF)的基础货币计价,包括持续费用而不包括认购和赎回费用和在香港聨交所交易产生的费用(如适用)。如年内没有显示有关的业绩表现,即代表当年没有足够数据用作提供业绩表现之用。请参考基金概览以了解股份类别的成立日期(或ETF的上市日期)。

持仓

| 持仓 | 比重 |

|---|---|

| VA BITCOIN CURRENCY | 99.98 |

| 全部的 | 99.98 |

截至2025年04月25日

基金持仓或有变化。鉴于四舍五入,持股列表所示的总和未必等于100%。本文件提供的数据为过往数据,只限作参考用途,不可作为未来表现的指引。

Sector Breakdown

截至2025年04月25日

截至2025年04月25日

Yield Information

目前并没有资料提供。

Asset Allocation

| Asset Typs | 比重 |

|---|

截至2025年04月25日

追踪偏离度及误差

跟踪偏离度(TD):

跟踪偏离度是指在一段时间内,华夏比特币ETF与其相关基准/指数之间回报的差异。

跟踪误差(TE):

跟踪误差衡量本基金跟踪其相关基准/指数的一致性,以回报差异的波幅显示(以标准差计算)。

跟踪差异/误差

| 实际累积跟踪偏离度 | -1.66% |

截至2025年03月31日

^TE是以每日跟踪偏差(TD)的标准差来衡量的。标准差是根据滚动一年期间的每日TD计算得出的。滚动一年期的实际平均每日跟踪偏差是指滚动一年期间的实际平均每日跟踪偏差值。

跟踪偏离度图表

过往回报与基准回报比较

| 基⾦ | 指数(价格回报) | 指数(总回报) |

|---|

截至2024年12月31日

投资涉及风险,过往业绩并不表示将来基金回报,阁下可能将不会收回所有投资金额。基金表现的计算方法是根据日历年年底基金单位资产净值对资产净值计算,包括股息再投资。数字显示在该日历年本基金上升或下跌幅度。投资回报以股份类别(或ETF)的基础货币计价,包括持续费用而不包括认购和赎回费用和在香港聨交所交易产生的费用(如适用)。如年内没有显示有关的业绩表现,即代表当年没有足够数据用作提供业绩表现之用。请参考基金概览以了解股份类别的成立日期(或ETF的上市日期)。

分派记录

Distribution History

目前并没有资料提供。

分销商

Distributors

基金说明书及文件下载

基金月报

基金销售文件

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 基金月报 - 2025年3月 | 31-03-2025 | PDF > |

| 基金月报 - 2025年2月 | 28-02-2025 | PDF > |

| 基金月报 - 2025年1月 | 28-01-2025 | PDF > |

| 基金月报 - 2024年12月 | 31-12-2024 | PDF > |

| 基金月报 - 2024年11月 | 29-11-2024 | PDF > |

FAQs

加密货币是一种基于密码学原理的数字或虚拟货币,它使用加密技术来保证交易的安全性、生成新币以及验证资金转移。加密货币的一个关键特点是去中心化,这意味着它们不受任何中央机构或政府的控制。

加密货币运行在称为区块链的分布式公共分类账上,这是货币持有者更新和持有的所有交易的记录。加密货币的单位是通过被称为采矿的过程创建的,该过程涉及使用计算机电源来解决产生硬币的复杂数学问题。

(1)区块链技术

去中心化的公开分类账或加密货币交易列表。已完成的区块由最新的交易组成,并被记录和添加到区块链中。这些记录按时间顺序存储为开放、永久和可验证的记录。市场参与者通过点对点网络管理区块链,并需要遵循用于验证新区块的设定协议。每个连接到网络的节点或计算机都会自动下载区块链的副本,每个人都可以跟踪交易,无需中央记录保存。

(2)区块挖矿

将新的交易记录作为块添加到区块链的过程。在这个过程中,例如比特币,会产生新的比特币,同时也增加了流通中的代币总数。挖矿需要特定软件来解决数学难题,验证构成区块的合法交易。这些区块大约每10分钟被添加到公共分类账(区块链)中。

(1)去中心化:没有中央权威机构来管理或监管加密货币。相反,网络由用户群体共同维护。

(2)安全性:加密货币使用复杂的加密算法来保护用户的交易和控制新币的产生。这使得加密货币在某种程度上比传统货币更难以伪造或篡改。

(3)匿名性:虽然所有交易都记录在公共账本上,但用户的身份通常可以通过一个或一组加密的地址来匿名保护。

(4)全球性:加密货币可以跨越国界,用户可以在世界任何地方发送和接收资金,无需经过传统的银行系统。

加密货币交易所是买卖,交换各种加密货币的场所。一般来说,这些平台允许不同类型的数字货币进行交易,根据市场需求和流行程度来确定价格,并收取一定比例的交易费用。

比特币于 2009 年由一个或一群匿名开发者以中本聪的名字向公众推出。 比特币(Bitcoin)是一种基于去中心化、采用点对点网络与共识机制,开放源代码,以区块链作为底层技术的加密货币。

自2024年以来,加密货币总市值已经超过2.53万亿美元,其中最大的加密货币比特币涨幅较多,在今年第一季实现了69%的涨幅,现货比特币ETF是推动价格上涨的驱动因素,第一季度资金流入超过120亿美元。 现货比特币ETF目前持有83.1万个比特币,价值约590亿美元。

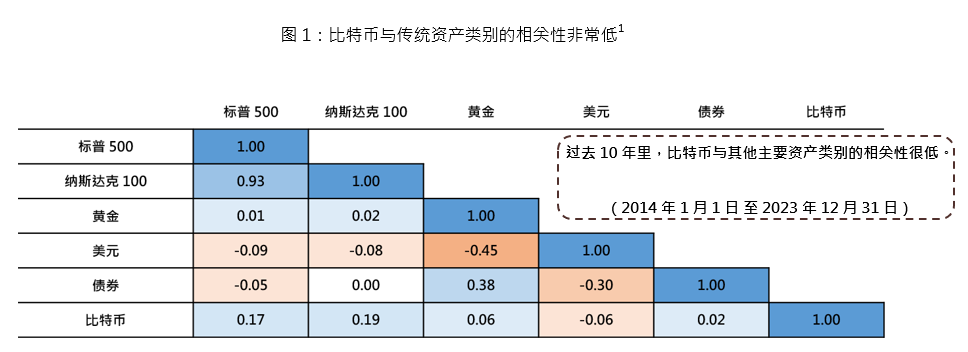

提高投资组合分散性

比特币与全球主流金融市场的低相关性可有效增强投资组合分散性。随着比特币逐渐走入大众视野,甚至被机构投资者纳入投资组合,较高风险的比特币有望对投资组合表现带来增强效果。

[1] 统计区间:2014年1月1日至2023年12月31日。

资料来源:彭博,截至2023年12月31日。彭博,数据截至2023年12月31日。上图所示的四个假设投资组合均是由以下单一基准代表各个资产类别所组成:「股票」是指标普500指数(S&P 500 Index),「债券」是指彭博美国综合债券指数(Bloomberg U.S. Aggregate Bond Index),「比特币」是指标普比特币指数(S&P Bitcoin Index)。本页顶部的资产类别表中的「债券」也是指彭博美国综合债券指数。

现货比特币ETF是一种交易所上市的投资基金,允许人们间接投资比特币但无需实际购买加密货币。它们的运作方式类似于黄金ETF,允许人们投资黄金而无需购买和储存金条本身。

比特币ETF由基金公司发行管理,并在传统证券交易所上市。和传统ETF相同,基金公司会将资金跟据现货比特币ETF的投资目标及策略投资比特币,为投资者提供与比特币指数紧贴的投资回报(扣除费用及开支前)。

(1)安全性

香港的现货比特币ETF是受监管、港交所上市、由专业基金公司管理,采用信用良好的大型托管机构,降低了黑客和欺诈风险,无需自行保护私钥和管理钱包。

(2)交易简单便捷

投资者可像交易股票一样,透过传统的股票帐户购买和持有现货ETF,而无需在加密货币交易平台上开设专门的帐户。

(3)投资门槛较低

ETF的投资门槛相对较低,大部分为100美金起。

(4)双重流动性

比特币是全球第一大加密货币,底层资产流动性高。 现货ETF在传统交易所上市后,会进一步提高流动性。

(5)受监管、合法性

比特币ETF是受香港当地监管机构批准的合法投资产品,并受到高度监管,务求为投资者减少因加密货币交易而产生的不必要监管风险[2]。

[2] 基金产品受香港证监会认可并不代表对香港证监会对其作出推荐或认许, 亦非对基金产品的商业利弊或表现作出保证。

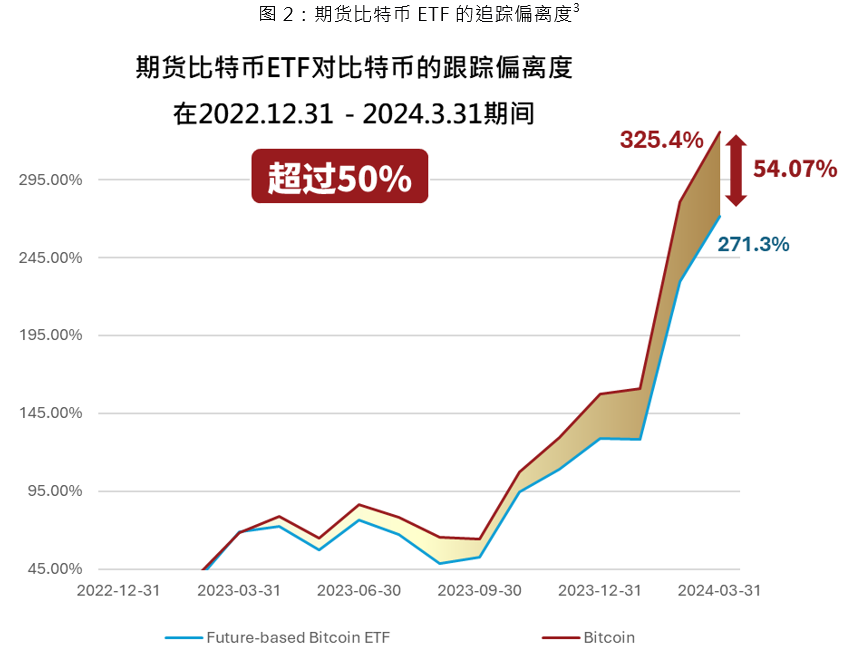

期货加密货币合约,是一种更为复杂的投资工具,对投资者的专业知识要求更高。期货加密货币ETF表现与现货加密货币的表现可能并不完全一致,存在一定的追踪误差。

现货ETF则更为直接,更容易理解,且紧密追踪比特币等加密货币的价格表现,投资者范围更为广泛:

(1)直接追踪比特币价格

现货比特币ETF直接追踪比特币的价格,而不是透过期货合约。这意味着投资者透过购买现货ETF,可以更直接地获得比特币价格变动的敞口,而不需要担心期货合约可能带来的风险。

(2)豁免昂贵的滚动成本

期货ETF由于涉及期货合约的操作, 交易费用往往较高。现货ETF的费用结构更为简单,通常只涉及管理费,这使得长期持有现货ETF的成本更低。

(3)更低的追踪误差

期货加密货币ETF需要定期展期,这可能会导致展期成本,尤其是在期货价格高于现货价格(期货溢价)的情况下。

[3] 数据根据香港交易所上市的其中之一只比特币期货ETF的回报与比特币的回报比较所得,仅供参考用途。概不代表所有香港交易所上市的比特币期货ETF的回报表现。

资料来源:彭博,截至2024年3月31日。

(1)时区

与美国相比,香港本地投资者避免了跨时区交易可能带来的不便和风险。

(2)申赎方式创新,支持现金和实物

超越美国,香港推出创新的申赎模式,投资者可灵活选择以现金(in-cash)或实物加密货币(in-kind)申赎ETF。

(3)税收优惠

香港居民购买香港的现货比特币ETF无需缴纳相关税款,享有税收优惠。相较之下,若投资于美国的现货比特币ETF,可能需要支付额外的税项。

(4)对香港零售投资者开放

对香港投资者而言,在基本KYC的基础上, 主要透过加密货币知识测试即可购买香港的现货比特币ETF,香港投资者购买美国相应的ETF必须是专业投资者,有高额的投资门槛限制。

加密货币知识测试包括:

• 有否参加虚拟资产相关的培训;

• 有否虚拟资产相关工作经验;

• 曾否交易虚拟资产。

上述三点要求中,客户如果通过任意一项,即视为通过。如果散户未能通过以上3点,则中介人可向散户提供相关培训后为客户进行交易。

投资涉及风险,包括损失本金。过往表现并不代表未来业绩。投资现货比特币ETF 前,投资者应参阅基金章程,包括细阅风险因素。阁下不应仅依赖本资料作出投资决定。请注意:

• 现货比特币ETF以被动方式管理。指数下跌可能导致现货比特币ETF价值相应下跌。现货比特币ETF涉及新产品风险、新指数风险、跟踪误差风险, 及折扣或溢价交易风险。

• 现货比特币ETF仅直接投资于比特币,因此涉及集中性风险和与比特币相关的风险,例如比特币及比特币产业风险、投机性风险、不可预见的风险、极端价格波动风险、所有权集中风险、监管风险、诈欺、市场操纵和安全故障风险、网路安全风险、比特币网路潜在的操纵风险、分叉风险、非法使用风险、交易时间差异风险。

• 现货比特币ETF涉及与虚拟资产交易平台(“VATP”) 相关的风险、托管风险以及证监会许可的VATP上的比特币可执行价格与现金申购和赎回的指数价格差异相关的风险。

请注意,上述风险清单并非详尽无遗。

投资涉及风险,包括可能损失本金。投资新兴市场涉及其他风险,例如较高的市场波幅及较低的交易成交量,因此可能需要承受比投资成熟市场更易受损失的风险。请于投资前仔细考虑基金的投资目标、风险因素, 以及费用和支出。这些和其他数据记载于有关基金章程内,请于投资前仔细阅览基金章程。华夏基金并非由指数供货商(只适用于ETF和指数基金)营办、赞许、发行、销售或推广。有关指数供货商的详情(包括任何免责声明),请参阅相关华夏基金的发售文件。

数据源:基金表现和指数资料(如适用)分别由华夏基金和相关指数供货商提供。

本网站由华夏基金(香港)有限公司编制,并未经证券及期货事务监察委员会审阅。